完整笔记•投融资

笔记君邀您回答:

我们为什么这么拼?

海底捞为什么要做自煮火锅?

为什么公司很难做大?

一、为什么中国人这么拼

今天跟大家分享《2018年餐饮投融资报告》,通过过去5年的投融资数据,一起来探索我对这10年中国餐饮的思考。

首先,我想分享一下作为一个创业者、投资人的一天。

1.我的一天

11月28号,我在我的朋友圈这样写下:

结束完前一天的分享与沟通,凌晨3点回到了酒店,凌晨4点睡觉,第二天一早来到公司,团队已经等了我10分钟了……早餐只能边开会边吃了~

12点上半场会议结束,番茄约的项目方已经等了我半个小时,品尝着项目方的产品,会议一直持续到下午2点~

然后一分钟没有停,FA(融资中介)团队一窝蜂涌进包间,下午会议开始,一直持续到晚餐时间~

基金团队见缝插针和我沟通了几个事情~

晚上窄门课程开始了,一口气讲到了11点下课,学员们开始做作业,然后一个一个紧密安排窄门兄弟密室沟通,凌晨2点密室沟通终于结束了,以为可以回酒店休息了~

隔壁依然在开会的FA团队把我截获下来,继续开会……

2.拼尽全力,是为了照亮理想

我去了全球十几个国家,发现没有任何一个国家比中国人更加勤奋。很多人说,发展中的国家当然是如此,但是我们看到越南、印度,甚至非洲等一些发展中国家,依然没有中国人那么的勤奋和努力。

那么,努力背后的根源究竟是什么?

《人民日报》大号22号晚上头条推文,正好解答了这个主题:为什么这么拼?

为了不改变一切理想,为了改变不理想的一切。这是一个奖励拼搏的时代。因此,不舍昼夜,不辞辛苦,让不可能成为可能。

▲ 长按图片保存可分享至朋友圈

这是我的一天。我想这也是大部分投资人或餐饮人的一天,或者说,它可能是整个中国人一天的现状。

这样快节奏的一天,是中华上下五千年优良传统之一——勤劳造就的。

3.经济下行,秩序重建,野蛮生长的时代结束了

2015年我创办“靠谱投”,在公开演讲时说到“餐饮企业想上市,不是疯子就是傻子”,因为三座大山压顶:财务无法核查、税赋过高、供应链不成熟!

2016年5月1日国家开始试行营改增(营业税改增值税),帮助规范的餐饮企业降低占营业额3%左右的税金。

2016年9月,颐海在港交所上市。一系列的餐饮供应链服务平台出现,开始对餐饮行业底层服务进行优化......

2018年,番茄资本正式成立,成为中国第一支垂直的、只做餐饮产业投资的基金,并与《中欧商业评论》一起开设中国第一个餐饮IPO成长营,要用10年推动中国100-150家餐饮公司上市!

2018年以来国家相继出台了对税务更加严格的稽查要求;2018年6月22日国家出台了新的、更加严格的食品安全法;2018年7月20国家宣布从2019年1月1日开始社保入税新规......

经济下行,国家更加注重秩序重建,野蛮生长的时代已经过去了。

▲ 长按图片保存可分享至朋友圈

二、中国餐饮业现状

2018年,我们密切关注着餐饮投融资市场,每个月都通过“餐饮投融界”(ID:canyintrj)发布月度餐饮投融资报告,做完2018年餐饮产业投融资报告,感受到2019年餐饮产业可能面临更大的挑战。

而对于真正的实力选手而言,可能恰恰是脱颖而出的机会!

1.2018年中国餐饮产业投融资现状

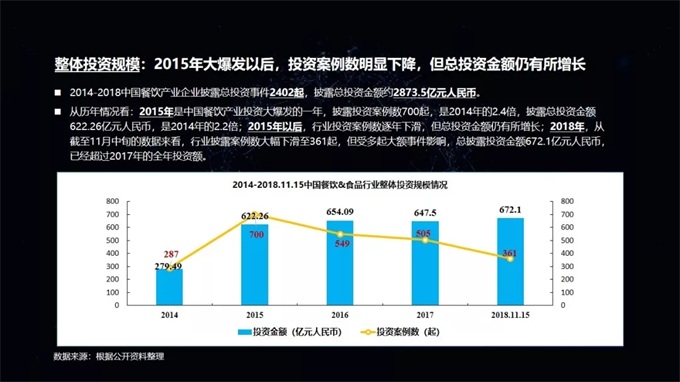

餐饮产业的投资事件从2015年开始进入到了一个相对爆发的状态,但2015年以后又开始急剧下滑。

从上图可以看到,2015年以后,虽然行业投资案例数逐年下滑,但总投资金额仍有所增长。

2018年,从截至11月中旬的数据来看,行业披露的案例数大幅下滑至361起,但受多起大额事件影响,总披露投资金额672亿元人民币,已经超过2017年的全年投资额。

这也代表着,所获得投资的餐饮项目数量越来越少,但金额越来越大,资金开始向优质企业聚拢。这是餐饮产业逐渐由分散走向集中的一个信号。

同样在餐饮投资机构当中,2014年到2018年,中国餐饮产业参投机构数量是1200多家,其中主要是以VC和PE为主,所占比例接近七成。

2015年,早期项目的投资机构数量达到了140家,而2016—2018年这三年,都回落到了一个相对不到一半的数量,但是战略投资者和天使投资人对早期项目占比增高。

通过数据我们发现,专业的投资机构大多不再关注早期投资项目,转而投向后期。而越来越多的个人天使和战略投资机构开始进入到餐饮投资的早期。所以早期项目可以更多地选择战略投资人和天使投资人。

同样,越来越多的资金开始向好的企业服务和供应链创新模式集中。

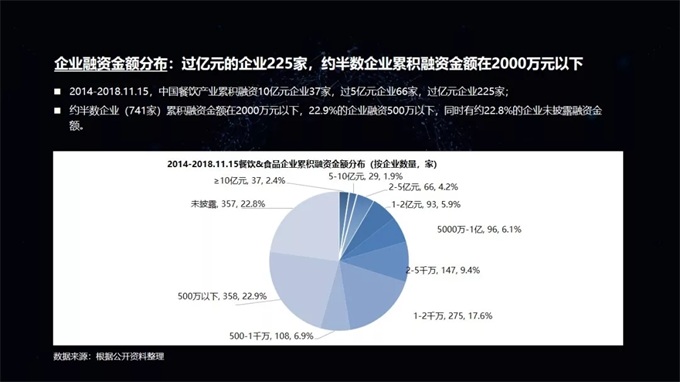

融资过亿的企业有225家,约半数的企业融资的金额在2000万以下,其中有22.9%的企业是500万以下,当然,22.8%的企业没有披露融资金额。

2.宏观分析餐饮产业5大分类的投资

整个餐饮产业投融资的状况,我们把它分成了五个大类来进行分析:

餐饮品牌、餐饮饮品甜品品牌、餐饮食品品牌、餐饮供应链服务商品牌、餐饮新零售电商品牌。

通过细分我们看到,餐饮供应链及服务商披露的案例是最多的,投资金额也几乎占到了半壁江山。

餐饮供应链服务商的案例占到了32%,餐饮品牌占到了20.3%,饮品品牌占到9.5%,后两者加起来占到整个数量的29.8%。

餐饮新零售与餐饮电商占到了20.9%。餐饮食品品牌占得比较少,占到17.2%,金额比较大。

餐饮供应链及服务商,除了数量排行第一之外,它的金额占到50%以上。而我们看到餐饮食品品牌,它们虽然数量只占到17.2%,但是金额却占到28.2%,虽然数量少,但是金额大。

餐饮品牌和饮品甜品品牌的融资数量高达29.8%,但是融资金额加起来却只占到8.3%。

因此可以看到,资金的主体主要是在餐饮供应链服务商和食品品牌,而传统的餐饮品牌和饮品品牌所占金额比例和数量比例都相对较低。

通过数据我们可以看到,资本对纯餐饮品牌的投资兴趣在下降,对具备食品属性、零售属性的新餐饮更感兴趣,对餐饮供应链服务企业更有兴趣。

我们在跟部分投资机构进行交流的过程当中,他们明确表示,2019年基本不看餐饮品牌,只看餐饮供应链和新零售。

其中包括像今日资本和2018年投资餐饮最多的高榕资本,他们都有这样明确的表态。

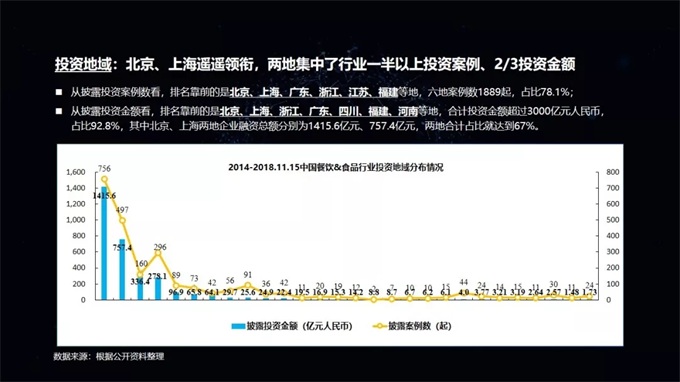

从投资的地域来看,投资案例更多发生在北京、上海、广东、浙江、江苏、福建六个地方,占到投资总金额的近80%。

从投资金额来看,也更多在北京、上海、浙江、广东、四川、福建、河南这些地方,占到了整个金额的92.8%。

通过资金的流向,我们建议餐饮创业在北京、上海、广东、浙江等这几个省,这样更有机会拿到资本。

以上为宏观角度餐饮产业的业态。

3.微观分析餐饮产业5大品类投资

那么接下来从微观的角度,深度分析下餐饮产业的五大品类。

① 餐饮品牌的投资

从餐饮品牌的投资金额来看,基本为一高一低:2014年高,2015年低,2016年高,2017年低,2018年高;餐饮品牌的投资的数量来看,2015年有145个达到一个峰值后,逐年递减,到2018年披露的数量只有46个。

所以2019年会是怎样子呢?

从这个角度来看,结合投资机构融资困难现状和整体经济下行等情况,2019年对餐饮品牌投资可能并不乐观。

基本很多的餐饮投资机构已经不投纯餐饮品牌。

像真格基金在过去投资的26个餐饮项目当中,绝大部分是餐饮品牌。但是在2018年的投资当中没有一个餐饮品牌,更多的是餐饮新零售和餐饮供应链平台。

包括像今日资本,过去投资了很多餐饮品牌,但是同样,徐新在内部也明确表示对餐饮品牌的投资开始呈放弃状态。

包括我们在这次的项目披露当中,可以看到有一家机构叫高榕资本,它在2018年的投资数量是最多的。但是它也已明确表示,在2019年将会减少对餐饮品牌的关注,转而更多地投向餐饮供应链项目。

所以我给整个餐饮品牌的建议是,基于整个经济下行,再加上资本本身对餐饮品牌不太看好,所以2019年发展要更为保守,现金为王,在资金不充裕的前提下,不要做大举扩张,融资时降低估值预期,尽可能不接受对赌。

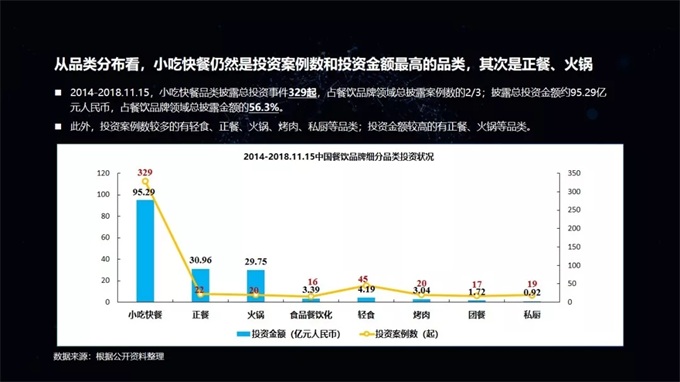

再把餐饮品类细分来看,小吃快餐仍然是投资案例和投资金额最集中的地方,其次是正餐和火锅。

小吃在2014-2018年,总共有329起的投资事件,金额也高达95亿人民币。正餐是一个超大的品类,但整个正餐只有22起投资,而火锅这样一个单品类就包含20多个投资事件。

小吃快餐仍然是餐饮品类投资的首选。大家如果想获得融资,就要考虑如何像小吃快餐一样,能够更加快速规模化发展。

以上30多个关于小吃快餐获得投资的案例就可以说明,例如煌上煌、老乡鸡、麻辣诱惑等。

② 饮品和甜点品牌的投资

除了餐饮品牌之外,饮品和甜点品牌整体的投资规模也呈增长趋势。

饮品甜点品牌在2014年只有1个亿,2015年是3个亿,2016年15个亿,2017年是18个亿,到了2018年有33个亿,逐年都在递增。

预计2019年也将会递增,包括投资的数量:2014年是20个、2015年40个、2016年47个、2017年高达78个,2018年稍微有些回落。

整体来看,咖啡类、茶饮料、甜点类投资金额均呈增长趋势。

从截至2018年11月中旬的数据看,在各品类投资案例数下滑的情况下,受瑞幸咖啡、喜茶、奈雪茶、幸福西饼等多起大额事件影响,投资金额较往年仍有大幅增长。

③ 餐饮供应链和服务商的投资

从投资金额看,餐饮供应链及服务商领域遥遥领先,达到1444亿元人民币,基本是四个细分领域的投资额总和。资金向餐饮供应链服务商倾斜。

餐饮供应链整体投资2017-2018年明显下降,但总量依然很大,总投资事件769起,披露总投资金额约1444亿元人民币。

餐饮O2O平台获投金额最高,高达1166.88亿元人民币,占整个餐饮供应和服务商领域获投额的80.8%;其次是餐饮供应链,餐饮供应链获投案例最多,披露事件247起。

金额越高,越接近解放战争;数量越多,越代表农民起义。

凡是金额高的地方,这场战争也快要结束了,在整个餐饮O2O的领域,这样高的金额接近于解放战争了,就不要有太多的考虑了。

数量集中的地方往往是农民起义,这场战争才刚刚开始,虽然数量多,但是金额却比较小。

供应链中的食品安全企业,以米柚科技、溯源链为代表,我们也列举了8家获得投资企业的代表。食品安全领域需求巨大,建议投资人可以多关注。

番茄资本在2018年和2019年的整个投资重心,也会重点关注餐饮供应链和食品安全。

④ 餐饮新零售与电商的投资

2014-2018年餐饮新零售与电商领域披露总投资事件502起,披露总投资金额约394.65亿元人民币。

其中,2015年是投资案例数最多的一年,达到137起;2018年投资金额创下新高,达到112.15亿元人民币。

餐饮新零售与电商成为了主流资本追逐的新宠。

4.TOP10餐饮投资机构的分析

在过去一年里,我们的FA团队尝试与超过1000家有过餐饮产业投资经历的投资机构进行连接和数据互动,统计了投资餐饮产业项目数的TOP10和金额TOP10,正是他们推动这个产业的进步。

本次报告的Top10投资机构和2017年之前我们统计的数量相比,有几个很明显的机构可以关注,一个是高榕资本,一个是阿里巴巴,还有腾讯、顺为、元璟和高瓴资本。

我们发现一些大的机构开始进入到整个餐饮产业来,并且他们带着大额的资本进入。

其中高榕资本,是今年闯到前面来的,在去年的报告当中,我们没有看到高榕资本在餐饮产业的布局。

它所投资的项目包含餐饮品牌、餐饮甜点品牌,还有新零售品牌、供应链服务商品牌,涉猎到整个餐饮产业,几乎是全产业。总共投资了九家餐饮企业,金额大小不一,小则300万,多则达到数千万。

排在第二位的是红杉资本,在2018年对餐饮产业的布局开始增加,总共投资了8家企业,基本上投资的领域是餐饮的新零售方向及供应链服务商,投资金额也都比较大。

同居第二位的是番茄资本,投资的金额相对比较小,当然也有大额。是全领域都有涉猎,最小的有数十万,最高的有高达9500万的项目。投资的品牌主要以餐饮品牌、食品安全和餐饮供应链、服务商品牌为主。

2018年IDG在餐饮产业的布局也比较多,主要参与了餐饮新零售和供应链品牌,过去2014年到2017年总共投资26个餐饮项目,主要是以餐饮品牌为主。

2017年以前,真格基金的投资基本上是以餐饮品牌为主,过去投资的26个项目中也鲜有获得大的成功。

今年,真格基金的投资风格发生了一些变化,主要是以新零售和食品品牌为主。在这个过程当中几乎没有纯餐饮品牌,除了汤先生,带有一定的餐饮品牌的属性之外。

很显然,他们已经吸取了经验,投资的餐饮基本上是以餐饮新零售和类食品的餐饮品牌为主。

同样,阿里巴巴也开始进入到整个餐饮产业,在整个印度,它布局了两家公司,一个是印度版大众点评平台Zomato,另一个是印度生鲜食品电商平台Bigbasket。阿里投资的依然是以新零售和餐饮供应链服务商为主。

跟阿里巴巴数量保持一致的是绝了基金。它是由绝味和饿了么共同出资成立的。它们在整个餐饮产业布局的野心是比较大的,除了他们披露的这些项目之外,事实上还有很多未被披露的项目。

我们通过披露的排名可以看到,绝了基金核心投资的都是餐饮品牌,是一只纯餐饮产业的基金,这跟它整个企业的战略属性有关系。

接下来,高瓴资本也进入到了前十。高瓴资本投资了5个餐饮产业品牌,餐饮品牌、食品品牌、餐饮新零售、供应链服务商几乎全面覆盖,投资的金额都比较大,主要是中后期为主,所以高瓴资本不管你是什么,它更多关注的是相对成熟的独角兽企业。

去年我在做报告的时候,就披露过高瓴资本和海底捞旗下的优鼎优共同成立了优鼎优投资,然后也投资了数个项目,虽然表现并不太好,但是高瓴本身的投资项目表现是不错的。

还有元璟资本,元璟资本同样投资四个项目,对其中一个项目进行了两轮的投资,最低的是50万,最高的高达3000万,主要聚焦在餐饮新零售和供应链服务商领域。

腾讯在2018年对整个餐饮产业布局也开始增加,金额也比较大,他们投资的美团点评、每日优鲜、便利蜂和易酒批,基本上也是在餐饮新零售领域。

顺为资本的投资基本上聚焦在餐饮供应链领域,其中也有一个餐饮品牌“关茶”投资了700万。

以上就是餐饮产业投资的Top10。

我们发现,在投资Top10中,高榕资本、番茄资本和绝了基金是以餐饮品牌和饮品品牌投资为主,而其他基金更多的重心是在餐饮新零售、电商、供应链、服务商领域。

所以,大家在选择资本上可以有一些偏重。

餐饮产业Top10投资机构,投资金额排在第一位的是阿里巴巴,它在整个餐饮产业下手是最重的,如果加上阿里巴巴并购的话,那么金额将会接近200亿。

再加上通过饿了么与绝味共同成立的绝了基金所做的投资,那么,无论是金额还是数量,阿里巴巴在餐饮业的投资都是排在第一位的。

第二是老虎基金,老虎基金是非常知名的并购基金,它参与了两个项目,一个是美菜网,一个是每日优鲜,金额都非常大。

第三是高瓴资本,它凭借几个项目,投资金额高达30亿。

5.餐饮投资退出的分析

接下来,我们来说说餐饮退出的状况。

2014年到2018年餐饮产业领域,披露的退出事件有199起,退出金额约2175亿人民币。为什么会有这么高的金额?

2015年披露的53起退出案例,是退出事件最多的一年,但金额却很低。2017年的退出金额还是极低的,只有数百亿,但到2018年却高达2000多亿,原因在哪里?

2018年受美团点评港股IPO事件影响,行业退出的金额创下历史新高,其中包括腾讯、红杉中国、高瓴资本等在内的30多家机构实现退出。

2018年以前,中国餐饮产业共披露有36家企业IPO上市,涉及退出机构有103家,退出金额2126亿人民币;其次是并购退出,退出事件51起,数量更多,涉及被并购企业19家,退出机构35家,退出金额41.51亿元人民币。